遊技業界が大きな転換期を迎えている中、パチンコホール企業の再編が進んでいる。コロナ禍で市場から撤退する企業がある一方、M&Aにより出店攻勢に打ってでる企業も出ている。これから業界はどう進展していくのか。現在の再編の動きとあわせて、M&Aの手法や課題などをレポートする。

地域の有力企業を中心に動くM&A

地域1番店も売りに買い手市場に拍車

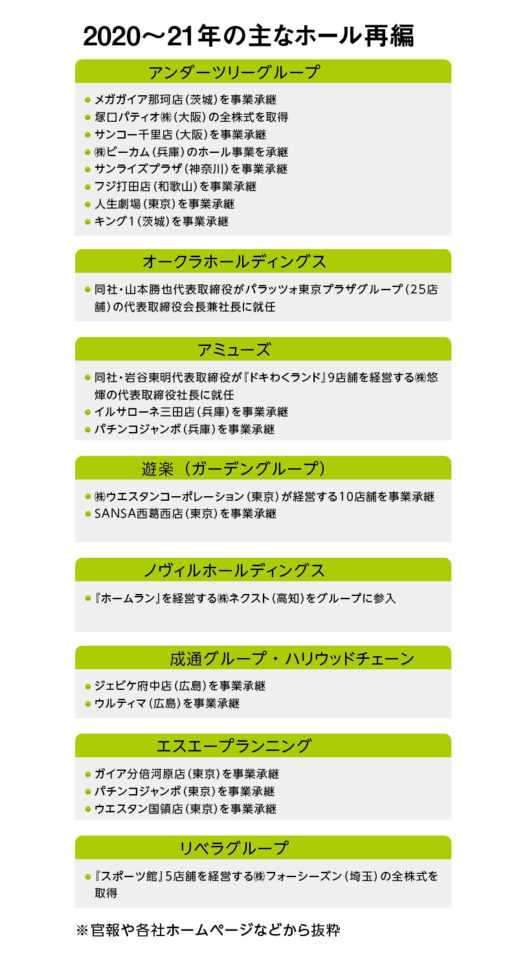

今年4月、2つの大きな動きが話題を呼んだ。一つは首都圏や関西圏、中国地区などに20店舗以上をチェーン展開するパラッツォ東京プラザグループの代表取締役会長兼社長の交代だ。

]同グループのホームページによると、新しい代表はオークラホールディングスの山本勝也代表取締役。オークラHDは香港市場に上場した企業として知られ、長崎を中心に東京や神奈川、兵庫などに『モナコ』や『ビッグアップル.』など計15店舗を展開している。有力企業同士、しかも小が大をのむような再編の動きに耳目が集まった。

もう一つは、首都圏で『ドキわくランド』9店舗を経営する悠煇の代表取締役社長に、大阪のアミューズの岩谷東明代表取締役が就いたことだ。パラッツォとオークラHDのケースと同じく、こちらも経営者交代による再編となる。

アミューズは2016年の『アミューズ千葉店』の出店を足掛かりに関東へ進出を図っており、今回の動きで一気に関東圏での規模拡大が加速した格好だ。

《パラッツォ》などを展開するパラッツォ東京プラザグループの代表取締役に、《ビッグアップル.》などを展開するオークラホールディングスの山本勝也代表取締役が就いた。今後の展開が注目される。

個別店舗の売却も増加

М&Aは第2フェーズへ

㈱船井総合研究所M&A・金融支援部の平野孝シニアコンサルタントは、「今年は閉店が多く、その後、М&Aで引き継がれるケースと、業界から離れるケースが出ている。引き継がれるケースは法人譲渡やオーナーチェンジ。そして今はパチンコ店を手離したい法人も多い」と現況を分析する。

同時に「業界のM&Aが本格化した2015年を第1期だとすれば、2018年からは第2期といえる。第1期は人材も含めて法人全体を譲渡するケースが多かった。新規則が施行され、経過措置の影響が分かってきた2018年くらいからは、不採算店を中心に個別店舗の売却が増えてきた。これは第2フェーズといえるだろう」と新たな局面に入っていると指摘する。

コロナの影響が大きかった2020年は100店舗以上が売買されたと言われ、今年1月には『沖ドキ』などの旧規則機の撤去期限があり、統廃合につながっている様相だ。その中でМ&Aを行う企業では地域の有力企業の名前が目に付く。また1、2店舗の規模ながら地域の個別店舗を獲得し、ドミナントに動いている企業も少なくない。

企業買収の実績を持つホール経営者は、「売りに出ている店舗の傾向としては、少し前まで3番店クラスが多かったが、コロナ禍で1番店も増えてきた。案件で多いのは駅前500店未満の店舗。ハブ駅からふた駅ぐらい離れたところなどが多い」と、売り物件の変化をあげる。

他方、今年に入り1店舗を売却した関東のホール経営者は、「駅前の自社物件で家賃がいらない店舗だったが、コロナ禍で客足が戻らず、とくに昨年の秋口から赤字が出るようになった。そこで売却の検討をはじめ、今年に入って買い手がついた。コロナ以外にも、これからの会社の方針や系列店の中での役割など、いろいろな要因の中で売却を検討したが、コロナ禍が後押しした感じはある」と本音を漏らす。

買収は既存店との

相乗効果などを重視

ただ、売り物件に対して買い手がつく店舗はよいほうだと指摘するのは、ホール企業などを対象に資産活用の総合プロデュースを手掛ける㈱プロパティーの三戸浩社長だ。「昨年末、閉店の相談はたくさんあったが、それを買おうという人がいない。300台以下など台数が少ない店舗はほとんど価格がつかない状況だ」と手厳しい。

1番店とはいえコロナ前の水準に戻ることは難しく、買い手側からすると8割〜9割の状況でも営業が成り立つこと、既存店と相乗効果が図れることなどが重要になっている。

ワクチン接種が始まり、新規則機の入替スケジュールも固まってきたなか、今後の見通しについて前出の平野氏は、「今後は厳しい選別のフィルターを経ることで、売却可能店舗の数は絞られてくるだろう」と予測する。一方で「封入式といった次世代遊技機の市場投入などによって遊技機環境が大きく変化する事態が起きたとき、業界地図が大きく塗り替わってもおかしくない。同時に法人の淘汰も進むだろう」とさらなる再編も視野に入れている。

コロナ禍により、「買い手市場による弱肉強食の構図が早まっている」と指摘する向きもあり、地域の有力企業を中心とした再編の動きが粛々と進んで行く気配だ。

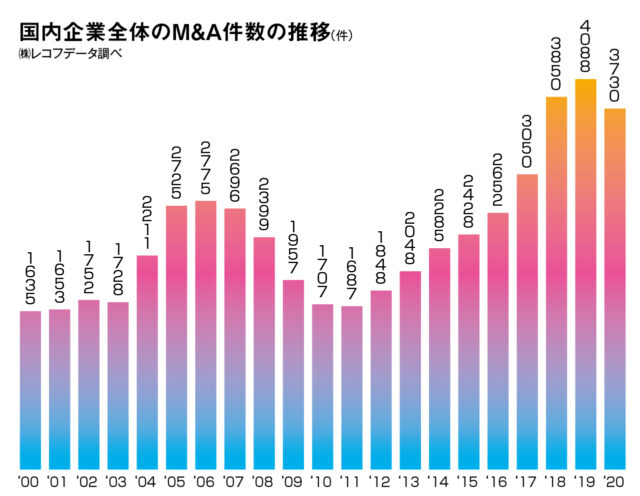

ホール企業に限らず、近年は事業承継の選択肢としてM&Aを行う中小企業が増えている。中小企業庁がまとめた2021年版「中小企業白書・小規模企業白書」によると、国内企業のM&A件数は近年増加傾向にあることが報告されている。これまでM&Aになじみのなかった中小企業も規模の拡大や事業の多角化の手段として活用しており、2019年は4,000件を超え、過去最高件数を記録した。2020年はコロナのまん延があり、前年よりも減少したが、それでも3,730件と高水準となっている。ホール企業も同様の流れといっていいだろう。

M&Aで浮き彫りになる業界の現在地

のれん代は下落傾向業界特有の債務に注意

売り手買い手双方にとって、対象店舗の適正な価格設定はM&A成立に欠かせない要素の一つだ。とりわけ、今後の営業で生み出すキャッシュフロー、すなわち「のれん代」をどう見るかが、現状、価格設定のカギとなっている。

店舗評価について、船井総研の平野氏は、「3年とか5年といった複数年分のキャッシュフローを、のれん代として簿価に加算しても成立する案件は一部に限られている。買い手が納得すれば条件を飲むだろうが、今の環境下では難しいケースが多い」と、売り手の条件設定を理由としたミスマッチも多いという。

プロパティーの三戸社長も、「昔はこれといった基準はなかったが、近年は、営業キャッシュフローをベースとした算定が拡がっている。少し前まで7年分という設定もあった。それが今は平均5年分くらいに下落し、3年分という指標をもつ法人もある。ただこれは、どの店舗でもその条件が通用するというわけではない」と指摘している。

しかも、のれん代がある程度積まれるのは、台数、立地、設備などが総合的に見て高い評価を得た、いわゆる「いい店」であることが大前提だ。また設備面に関しては、減価償却がかなり残っている店などの評価は高い。悪いパターンとしては、売却店舗のホールコンデータを消去してしまう法人も稀にあるようだが、その際は、「どんなに条件が良くても即座にお断りする」(ホール幹部)という。

そして、買い手側が比較的重きを置いているのは台数規模だ。前述した通り、300台前後の小型店には、ほとんど価格がつかないという事態になっている。

その中で昨年、都内大田区で172台の店舗を新設分割で譲り受け、現在、《イレブン梅屋敷店》を運営する“中の人”は、「立地条件等はきちんと精査するが、損失リスクを踏まえた投資額とのバランスが大切。結局、小規模店舗の買収は、隙間ビジネスの意味合いが強い。やり方次第で利益を生むことは可能だが、たとえ価格が安くても、実際に営業を行うためには、数千万円が必要で、融資は見込みづらい。その投資額を不動産投資に回したほうがリスクは低いだろう」と、自ら珍しいパターンだと自認している。

競合環境も見る必要があるという船井総研の平野氏は、「駅前型で地域一番店と同等の規模であれば、買い手はつきやすい。しかし、地域で生き残れるのは、上位1、2番店程度といわれ、店舗がその位置にあるかが重要」と指摘する。

M&Aに用いられるスキームだが、これは官報などでもよく目にする「吸収分割」が主流だ。譲受事業を分割して、文字通り自社に吸収するという流れになる。

新会社を立ち上げ、分割した事業を譲り受ける「新設分割」もあるが、「売り手側から見れば、一定数のスタッフの継続雇用や、売却事業を損金として計上できる税務上のメリットがあるため、吸収分割が用いられるケースが多い」(M&A仲介業者)というのが現状で、一般的なM&Aにおいても同様のことがいえるという。

ただ買い手側からすると、「情報が1ヵ月前に官報に掲載されるため、公になるのが早い」(ホール幹部)と少し悩ましいようだ。逆にいえば、新設分割を用いるメリットの一つには、成立までをクローズで進めることができることにある。

昨年アンダーツリーグループに加わった《パティオ塚本店》。駅の反対側には《キコーナ塚本西口店》がある。

先行きネガティブ判断

不動産にトラブル要因

買収には金融機関等からの資金調達も重要だ。コロナ禍で一時、政策的な側面から融資環境が改善したものの、今では、業界の先行きに対しネガティブな判断を下す金融機関が多く、ホール関係者も、「だんだん厳しくなっている。昔から付き合いがある金融機関なら、急に与信枠が狭まるようなことはないが、審査の厳密さは増している」という印象を抱く。

貸し剥がしなどは起きてはいないようだが、仲介関係者は、「大手ホール企業はともかく、よほどの担保設定がない限り審査は通りにくい」という状況だ。

契約上の注意点となるのは不動産周り。専門家は、「都合のいい話をする人もいるが、後にトラブルになるケースがある。また定借の場合では、保証金、違約金など、契約証を最初に見るべき」と注意を促す。保証金を入れ直した場合は、M&Aの費用とは別枠で、億単位の出費になることもあるという。

業界特有の簿外債務としては、貯玉があるが、「円相当で換算して算出する。ただ、単に負債として見るのではなく、顧客が紐付いているメリットもある」(ホール幹部)と考えている。

債務保証に対応した保険もある。昨年には、東京海上日動及び損保ジャパンが売り主の「標準表明保証」を対象に保険販売をスタートさせている。

もっとも、業界内におけるM&Aは昔も今も、オーナー同士である程度話が進んでいて、その間を専門家が取り持つという形式が少なくない。専門家は、「金額だけ決まっていることもあり、後々話が違うことも出てくる。金額ありきを否定はしないが、何にいくらかというのを定義しておくべき。その辺は番頭的な立場の人や、専門家・コンサルタントなどを上手く使ったほうがいい」と推奨する。

さらにM&Aには心情の占める割合が意外と大きいことを認識することが必要だと指摘する専門家もいる。「入り口は条件面だが、後々条件を変更していくことで信頼を失い、破談になるケースは枚挙にいとまがない。近年買収を活発化させている法人では、途中から条件を引き上げようとする交渉はキッパリ断っている。買い手も、札束で顔を叩く考え方ではいけない」と注意点を示す。

今後のM&A市場について専門家は、「先行きが見えない時ほど、買収アプローチに適しているので、今はいいタイミングであることは確か。しかし、新規則機への移行が一段落し、先行きが見通せてきた場合は、営業を継続する法人も増えてくるだろう」と見ており、これからの遊技機動向がM&Aの趨勢にも少なからずの影響を与えていきそうだ。